Economia

Cosa ci dice l'impennata delle vendite al dettaglio di gennaio sulla fiducia dei consumatori in Italia?

Scoprite gli ultimi approfondimenti sulla ripresa economica dell'Italia e il suo impatto sul rally del mercato azionario. Tra l'aumento delle vendite al dettaglio e i bassi tassi di inflazione, ci si interroga sulla sostenibilità dello slancio economico dell'Italia. Scoprite come questi fattori influenzano le strategie di investimento e le tendenze del mercato.

Il mercato azionario italiano può mantenere il suo slancio in un contesto di ottimismo economico?

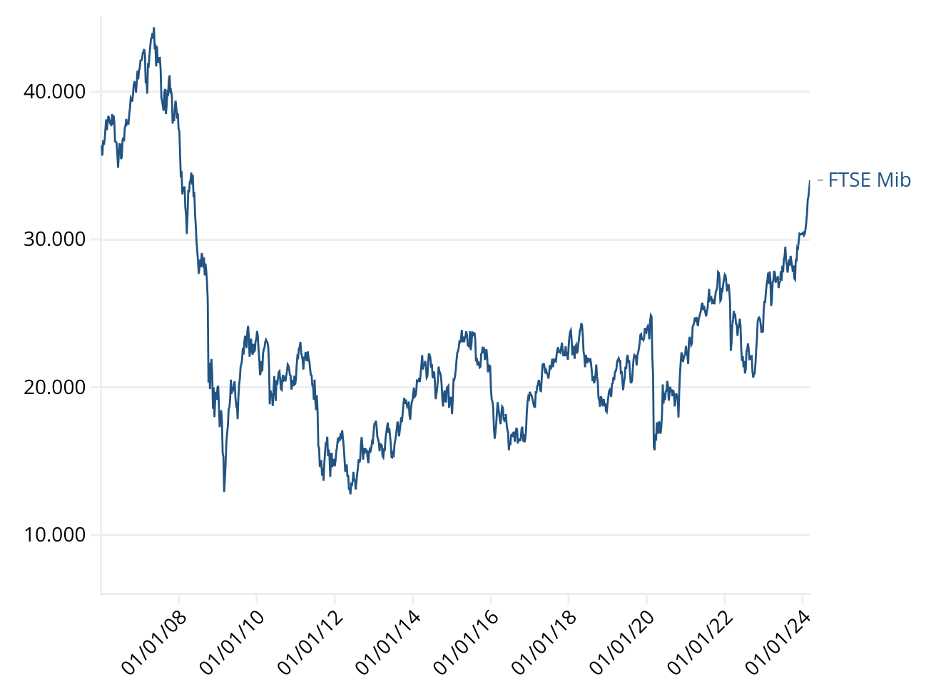

In un inaspettato colpo di scena che sottolinea la resistenza e il potenziale dell'economia italiana, il mese di gennaio 2024 ha visto un significativo aumento delle vendite al dettaglio, in coincidenza con il mantenimento di bassi tassi di inflazione a febbraio. Ciò avviene in un contesto in cui l'indice FTSE Mib ha registrato il quinto mese consecutivo di guadagni, anche se ora deve affrontare potenziali problemi di sopravvalutazione. Questo scenario economico non solo ha evidenziato la solida fiducia dei consumatori, ma ha anche posto domande sulla sostenibilità del rally del mercato azionario.

I dati sulle vendite al dettaglio di gennaio sono stati una piacevole sorpresa per gli analisti di mercato e gli economisti, mostrando un aumento dell'1% rispetto al mese precedente. Questo livello di crescita, superando le modeste aspettative di un aumento dello 0,2%, ha segnato il guadagno mensile più consistente degli ultimi dodici mesi. Ha sottolineato la vivacità della domanda interna, anche se il confronto su base annua ha subito una lieve flessione dello 0,1% a causa dell'elevato effetto base dovuto alla forte performance del gennaio precedente.

Per coloro che desiderano capire come questi indicatori economici possano influenzare le tendenze del mercato e le strategie di investimento, dedicare del tempo a Imparare il Trading potrebbe offrire spunti preziosi per prendere decisioni informate in un ambiente così dinamico.

Che impatto ha il basso tasso d'inflazione dell'Italia sull'economia e sui consumatori?

L'inflazione in Italia è stata altrettanto convincente. I dati di febbraio hanno rivelato un tasso di inflazione su base annua dello 0,8%, un dato che rispecchia la stabilità registrata a gennaio. Il modesto aumento dell'inflazione su base mensile dello 0,1% a febbraio, in linea con le stime iniziali, ha evidenziato un raffreddamento delle pressioni sui prezzi rispetto all'aumento dello 0,3% di gennaio. Questi dati si inseriscono in un contesto più ampio in cui l'inflazione italiana rimane nettamente più bassa rispetto alla media dell'Eurozona, distinguendosi come una delle più contenute della regione, dietro solo a quella della Lettonia.

Questo periodo di bassa inflazione si è rivelato una manna per l'economia italiana, rafforzando il potere d'acquisto dei consumatori e sostenendo la spesa continua. Tuttavia, questa tendenza invita a chiedersi se la decelerazione della crescita dei prezzi non sia un indizio di problemi di fondo che potrebbero compromettere lo slancio economico nei mesi a venire.

Il settore dei servizi in Italia, una componente significativa dell'economia, ha mostrato segni di salute robusta, con l'indice PMI dei servizi che è salito da 51,2 in gennaio a 52,2 in febbraio. Questo sviluppo positivo, unito a una leggera attenuazione della contrazione dell'attività manifatturiera, suggerisce una generale tenuta dell'economia, che potrebbe porre le basi per una crescita sostenuta.

Quali sono le implicazioni del rally del mercato azionario italiano e delle attuali valutazioni?

Il mercato azionario italiano, rappresentato dall'indice FTSE Mib, ha intrapreso un percorso straordinario, registrando cinque mesi di guadagni consecutivi e raggiungendo traguardi che non si vedevano dai picchi finanziari dell'aprile 2008. Questo rally è stato alimentato da un mix di ottimismo economico e solidità dei fondamentali, con un'impennata dei titoli italiani del 33% da marzo 2023.

Tuttavia, in questo contesto rialzista, alcuni indicatori tecnici, come il Relative Strength Index, segnalano una nota di cautela, indicando condizioni di ipercomprato che potrebbero far presagire una prossima fase di consolidamento del mercato.

Il contesto macroeconomico, caratterizzato dalla riduzione dello spread tra i rendimenti delle obbligazioni italiane e tedesche, offre un contesto favorevole al proseguimento dei guadagni del mercato azionario. La riduzione dello spread indica un minore premio al rischio richiesto dagli investitori per detenere il debito italiano, contribuendo a creare un sentiment positivo nei confronti degli asset italiani.

Inoltre, le metriche di valutazione del mercato azionario italiano rivelano un'intrigante narrazione. Con un rapporto prezzo/utile significativamente inferiore alla media triennale e un rapporto prezzo/vendite che suggerisce una sottovalutazione, le azioni italiane sembrano essere un'opportunità d'investimento interessante, soprattutto se confrontate con le valutazioni più elevate dei principali indici come l'S&P 500 statunitense.

Conclusioni

In conclusione, anche se la volatilità del mercato a breve termine e gli aggiustamenti tecnici potrebbero attenuare il ritmo dei guadagni del mercato azionario italiano, gli indicatori economici sottostanti e gli interessanti livelli di valutazione suggeriscono un potenziale di crescita costante. Gli investitori che tengono d'occhio l'evoluzione dei dati economici e del sentiment di mercato possono trovare nel mercato italiano una componente interessante di un portafoglio d'investimento diversificato. Questa visione sfumata della tenuta economica dell'Italia e delle dinamiche del mercato azionario evidenzia l'importanza di un approccio equilibrato, che soppesi sia le opportunità sia i rischi presenti nell'attuale contesto.